小额贷款业务从进入我国到目前已发展了20多年,目的旨在通过金融服务为农户或微型企业提供获得自我就业和自我发展的机会,促进其走向自我生存和发展,也是一种金融服务的创新。随着不同形式金融组织数量的增多,贷款总额的上升,相互竞争也愈演愈烈,农村金融市场多元化的竞争局面迫使各小额贷款组不断提高其创新能力和服务质量。

目前,小微企业总数已占企业总数的99%,这些小微企业的业务主要集中在批发和零售,普遍面临融资困难,存在巨大的融资需求?因此这为日益发展的小额信贷业务提供了巨大的市场空间。

对于金融企业来说,小额贷款特殊的服务群体加大了不良贷款形成风险,整个社会诚信体制缺失,并且运作成本高;而真正有强烈需求的小微企业对小额信贷认识不足,通常认为贷款申请很难被批准。这些现状进一步阻碍了小额信贷市场的发展。

随着移动互联网技术的发展,移动银行服务将是未来商业银行主流的服务模式,移动渠道将变身为银行连接客户最直接、最频繁的触角。

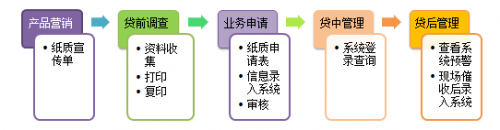

传统小额信贷办理方式:

传统办理方式中,小额信贷的受理环节首先要依靠纸质申请表的填写与传递,不但时效性较低,而且较难实现营销方式的标准化和差异化,业务受理端的风险管理系统支持薄弱。且采用纸质申请表极易造成客户信息的外泄,对客户和企业造成损失。

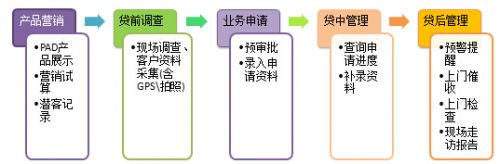

新型移动化小额信贷办理方式:

信贷办理系统由桌面迁移到PAD,一方面员工不再受到办公地点的限制,工作效率大大提高;另一方面随着业务办理流程的优化,减少了纸质申请表的印刷和录入成本,加快了业务办理流程,而且还让客户第一时间了解到审批的预期结果,贷款申请周期大大缩短,实现快速放款,提高了客户体验及满意度。

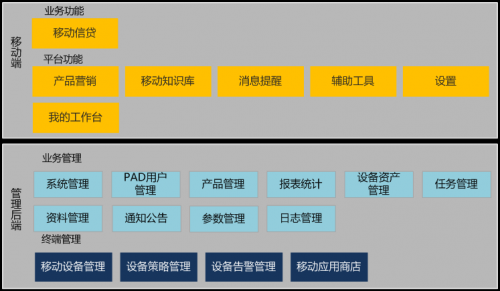

天畅信息推出的移动小额信贷整体解决方案,以ZIYA企业移动管理平台(EMM)和NAZA移动应用开发平台(MEAP)核心理论为基础,为客户打造一个非常具有弹性的移动应用平台,通过此平台可轻松实现多业务的交叉使用,根据业务需求,快速迭代,并且完善管理后端,不仅仅是业务数据的管理,还包括移动设备的管理,移动应用的管理,使企业的营销能力和业务管理水平再上一个台阶,并为将来其他业务的需求,留有灵活的扩展能力。

移动信贷功能框架图

该解决方案帮助金融企业:

移动化受理业务,拓展了新渠道; 贷款申请周期大大缩短,实现快速放款; 整理业务流程,规范销售行为,使业务操作标准化,避免审查遗漏,完善尽职调查; 严格精确采集前端数据,便于系统评分; 简化业务无效的来往过程,提高服务体验度,降低业务门槛; 集中管理,包括设备的管理,应用的管理,全程掌控,降低企业风险; 利用IT技术减少人工操作成本。

目前该解决方案已经成功在多家银行小额信贷业务系统中被采用,可随时随地为潜在客户提供小额信贷受理服务,且效率高,体验好,流程顺畅,成为商业银行寻求互联网金融突破的又一价值高点。